Fiche réalisée par les centres de ressources du spectacle vivant, CIPAC, CND, CnT, HorsLesMurs et le CNM. Elle aborde les principes généraux de la rémunération sous forme de droits d’auteur, la protection sociale des artistes auteurs, et l’établissement de la note de droits d’auteur, en proposant plusieurs modèles indicatifs.

Retrouvez les autres fiches pratiques :

Les artistes auteurs peuvent être rémunérés à plusieurs titres, notamment pour :

- l’achat d’une œuvre plastique : l’artiste émet une facture ;

- la création, la conception ou la réalisation d’une œuvre : l’artiste peut être salarié, émettre une note de droits d’auteur ou une facture selon les cas ;

- l’exploitation d’une œuvre (droits de reproduction, droits de représentation) : l’artiste perçoit des droits d’auteur, en émettant une note de droits d’auteur ou via les sociétés d’auteurs (sociétés de gestion collective des droits d’auteurs).

La rémunération en droits d’auteur se distingue des salaires ou des sommes perçues par facturation dans la mesure où :

- la rémunération porte bien sur la création d’une œuvre, et non sur une prestation de services (conseil, direction ou coordination de projet…) ;

- l’activité rémunérée est exercée en dehors de tout lien de subordination.

Cette fiche traite de la seule note de droits d’auteur, et n’aborde pas la facture, qui fait l’objet d’une autre fiche pratique.

Principes généraux

La rémunération sous forme de droits d’auteur

Toute personne démarrant une activité d’auteur (étant amenée à commercialiser une œuvre au sens des articles 98 A II de l’Annexe III du Code général des impôts et L. 112-2 et L. 112-3 du Code de la propriété intellectuelle), ou exerçant des activités d’auteur de façon occasionnelle, peut percevoir une rémunération sous forme de droits d’auteur, formalisée par l’établissement d’une note d’auteur.

Peuvent notamment être rémunérées sous forme de droits d’auteur les activités de création d’« œuvres de l’esprit » (au sens de l’article R. 382-2 du Code de la sécurité sociale, qui définit le champ d’application du régime de sécurité sociale des artistes auteurs) par les personnes suivantes :

- les écrivains, les traducteurs et adaptateurs d’œuvres littéraires et scientifiques

- les illustrateurs de ces mêmes œuvres ;

- les photographes ;

- les auteurs et metteurs en scène d’œuvres dramatiques, les auteurs et compositeurs d’œuvres musicales, les chorégraphes, les créateurs de numéros et tours de cirque ;

- les auteurs d’œuvres audiovisuelles et cinématographiques, les auteurs réalisateurs du multimédia interactif (exemple : sites web, CD-Rom, bornes interactives) ;

- les auteurs de logiciels exerçant leur activité à titre indépendant ;

- ainsi que les artistes auteurs d’œuvres graphiques et plastiques.

Commande ou exploitation de l’œuvre

Une rémunération forfaitaire peut être versée lors de la commande de l’œuvre. Cette « prime de commande » est assimilée à un paiement en droits d’auteur. Elle rémunère la création seule de l’œuvre et non son exploitation. La commande peut être formalisée par un contrat de commande, lorsque par exemple une structure commande une composition, un texte dramatique, une chorégraphie… à un auteur.

Une rémunération sous forme de droits d’auteur doit être également versée lors de l’exploitation de l’œuvre (lorsque la cession de droits d’auteur n’a pas été accordée à titre gracieux), qu’il s’agisse de sa reproduction (fixation matérielle de l’œuvre), de sa représentation (devant un public) ou de sa diffusion.

La rémunération versée à l’auteur peut être versée soit par le producteur directement, soit par la société de gestion collective de droits d’auteurs à laquelle l’auteur a adhéré (Sacem, SACD, ADAGP).

Cette cession de droits d’exploitation peut être formalisée dans le contrat de commande, ou faire l’objet d’un contrat de cession distinct. (À noter, les modes de contractualisation avec les sociétés de gestion collective de droits d’auteur ne sont pas traités ici).

La note de droits d’auteur

Toute personne, créatrice d’une œuvre originale, peut établir une note de droits d’auteur. Qu’il s’agisse de droits d’auteur liés à la commande ou à l’exploitation d’une oeuvre, la note de droits d’auteur permet de formaliser de façon synthétique :

- les éléments du contrat (de commande ou de cession de droits d’exploitation) ;

- les éléments de la rémunération, en incluant les cotisations et contributions sociales ;

- les éléments relatifs à la TVA.

La note de droits d’auteur concerne les cessions de droits d’auteur sur les œuvres tandis que la facture (la facture est régie par l’article L. 441-3 du Code du commerce. Voir la fiche pratique La Facturation) concerne les prestations de services et les ventes (par exemple la vente d’œuvres originales).

Alors que la facture est un document de nature comptable établi par une structure juridique (par exemple, un travailleur indépendant) pour constater les conditions des achats et ventes de produits, de marchandises ou de services rendus (nature, quantité, poids, qualité, prix, modalités et échéance de paiement, etc.), la note de droits d’auteur peut être émise par un auteur qui n’est pas travailleur indépendant et n’a pas de numéro de SIREN. L’appellation de facture, souvent usitée, est donc impropre dans certains cas.

Protection sociale des artistes auteurs

Les rémunérations sous forme de droits d’auteur ne relèvent pas d’un contrat de travail et n’ont pas caractère de salaire. Néanmoins, en ce qui concerne le droit de la sécurité sociale :

- les droits d’auteur sont assimilés à un salaire et sont soumis à cotisations d’assurance sociale (maladie, vieillesse) et aux contributions sociales CSG et CRDS ;

- les artistes auteurs relèvent du régime social des artistes auteurs, qui est rattaché au régime général de la sécurité sociale ;

- les artistes auteurs peuvent bénéficier des prestations d’assurances sociales et d’allocations familiales, dans la mesure où ils remplissent les conditions d’affiliation (cf. ci-dessous).

Le régime des artistes auteurs

Il concerne les personnes physiques qui exercent en toute indépendance une activité de création littéraire, musicale, artistique et qui en tirent un revenu. Ces personnes bénéficient d’un régime spécifique de sécurité sociale institué par la loi no 75-1348 du 31 décembre 1975. Elles disposent ainsi d’une protection sociale comparable à celle des salariés.

Pour des raisons historiques, le régime des artistes auteurs (qui traite de façon similaire toutes les catégories de créateurs d’œuvres originales) fonctionne sous l’égide de deux associations agréées qui en assurent la gestion depuis le 1er janvier 1977 : la Maison des artistes et l’Agessa.

Assujettissement, affiliation

Les droits d’auteur sont assujettis à cotisations : selon un principe de solidarité, toute personne percevant des rémunérations pour une activité d’auteur doit supporter les cotisations sociales correspondantes, même si elle est déjà couverte par un régime de protection sociale autre que celui de l’artiste auteur.

Pour être affilié au régime de sécurité sociale des artistes auteurs, et ainsi bénéficier des prestations sociales correspondantes, l’auteur doit cependant justifier d’un certain niveau de revenus d’auteur et effectuer des démarches auprès de l’Agessa ou de la Maison des artistes (l’artiste doit avoir, au titre de la 1re année d’activité, déclaré fiscalement un revenu artistique au moins égal à 900 fois la valeur horaire moyenne du SMIC (soit 8 703 € en 2016). Ce revenu artistique est constitué du montant brut des droits d’auteur lorsque ces derniers sont assimilés fiscalement à des traitements et salaires, ou du montant des revenus imposables au titre des BNC majorés de 15 %, lorsque les revenus sont déclarés en BNC.

En cas de revenus inférieurs au seuil, l’affiliation peut également être prononcée sous condition par une commission professionnelle interne le cas échéant à l’Agessa ou à la MDA.

La prise en compte des activités accessoires

Depuis 1988, les auteurs, lorsqu’ils sont affiliés, peuvent intégrer dans leurs revenus artistiques des activités accessoires non salariées, en principe exclues du champ d’application mais entrant dans le prolongement des activités artistiques :

- rencontres et débats publics en lien direct avec l’œuvre de l’artiste auteur ;

- cours donnés dans l’atelier de l’artiste auteur ;

- ateliers artistiques ou d’écriture (l’ensemble des activités concernées sont définies par la circulaire du 16 février 2011 (circulaire no DSS/5B/2011/63 du 16 février 2011 relative aux revenus tirés d’activités artistiques relevant de l’article L. 382-3 du Code de la sécurité sociale et au rattachement de revenus provenant d’activités accessoires aux revenus de ces activités artistiques).

De façon à éviter aux auteurs concernés une double affiliation, les revenus de ces activités, normalement rattachés au régime des travailleurs indépendants, peuvent être intégrés aux revenus artistiques dans la mesure où :

- ils sont accessoires par rapport aux revenus artistiques ;

- ils restent inférieurs à 80 % du seuil d’affiliation au régime des artistes auteurs (soit 6 790 € pour les revenus de l’année 2013). S’ils dépassent ce seuil, les revenus des activités accessoires relèvent dès le 1er euro du régime des travailleurs indépendants.

Agessa ou Maison des artistes ?

L’Agessa et la Maison des artistes sont chargées d’une mission de gestion pour le compte de la sécurité sociale. Elles sont placées sous la double tutelle du ministère chargé de la sécurité sociale (ministère des Solidarités, de la Santé et des Sports) et du ministère de la Culture et de la Communication.

L’Agessa et la Maison des artistes :

- servent de passerelle entre les auteurs et les caisses primaires d’assurance maladie pour déterminer les conditions d’affiliation au régime spécifique des artistes auteurs et faire assurer le service des prestations dues aux affiliés (elles ne versent aucune prestation directement) ;

- recouvrent, pour le compte des organismes de sécurité sociale, les cotisations et contributions dues sur les rémunérations artistiques.

La Maison des artistes est compétente pour la gestion de l’affiliation des auteurs relevant de la branche professionnelle des arts graphiques et plastiques, pour les activités suivantes :

- peintures, dessins ;

- illustrations ;

- maquettes de dessins originaux pour le textile, le papier, les arts de la table ;

- gravures, estampes, lithographies ;

- sculptures ;

- réalisations de plasticien ;

- tapisseries et textiles muraux ;

- maquettes de fresques, trompe-l’œil, décorations murales, mosaïques, vitraux ;

- créations graphiques ;

- créations uniques de céramique, émaux sur cuivre.

L’Agessa est compétente pour la gestion de l’affiliation des auteurs aux branches professionnelles suivantes :

- branche des écrivains

- auteurs de livres, brochures et autres écrits littéraires et scientifiques (ce qui exclut les textes à caractère publicitaire ou promotionnel et de communication),

- auteurs de traductions, adaptations et illustrations des œuvres précitées,

- auteurs d’œuvres dramatiques et de mises en scène d’ouvrages dramatiques, lyriques et chorégraphiques,

- auteurs d’œuvres de même nature enregistrées sur un support matériel autre que l’écrit ou le livre (tel que disque, cassette, CD-Rom, réseau câblé), auxquels sont rattachés les auteurs de logiciels exerçant leur activité à titre indépendant ;

- branche des auteurs et compositeurs de musique

- auteurs de compositions musicales avec ou sans paroles (compositeur, parolier, librettiste),

- auteurs d’œuvres chorégraphiques et pantomimes ;

- branche du cinéma et de la télévision

- auteurs d’œuvres cinématographiques, audiovisuelles (scénariste, adaptateur, dialoguiste, réalisateur, auteur de doublage et de sous-titrage) quels que soient les procédés d’enregistrement et de diffusion,

- les auteurs réalisateurs d’œuvres « multimédias » exerçant leur activité à titre indépendant ;

- branche de la photographie

- auteurs d’œuvres photographiques ou d’œuvres réalisées à l’aide de techniques analogues à la photographie (hormis les travaux réalisés pour des particuliers et qui ne donnent pas lieu à diffusion et/ou exploitation commerciale, telles les photos « de famille »).

Début d’activité de l’artiste auteur

Les démarches de début d’activité des artistes auteurs varient selon leur branche d’activité (artistes plasticiens et graphistes/écrivains et compositeurs) et selon le régime fiscal appliqué à leurs revenus (bénéfices non commerciaux/traitements et salaires).

À noter :

La branche des « écrivains et compositeurs », telle que l’entend le Code général des impôts, comprend également les auteurs d’œuvres chorégraphiques et dramatiques.

Par principe, les artistes auteurs doivent déclarer leur activité auprès de l’Urssaf (depuis le 1er juillet 2012, l’Urssaf est le Centre de formalités des entreprises compétent pour la déclaration des activités d’artistes auteurs (en remplacement du centre des impôts) dont dépend leur domicile. Cette formalité unique leur permet de choisir un régime déclaratif (régime de déclaration spéciale dit « micro-BNC » ou régime de la déclaration contrôlée dit « BNC »), ainsi que le régime de TVA correspondant (pour la déclaration spéciale : application de la franchise en base de TVA ou renonciation à la retenue à la source ; pour la déclaration contrôlée : imposition à la TVA avec possibilité de retenue à la source le cas échéant, ou application de la franchise en base de TVA), d’émettre des factures et de déclencher l’attribution d’un numéro SIREN. Les produits des droits d’auteur perçus sont soumis à l’impôt sur le revenu au titre des bénéfices non commerciaux (BNC).

Par exception, les artistes auteurs percevant des droits d’auteur intégralement déclarés par des tiers déclarent leurs revenus dans la catégorie des traitements et salaires (l’instruction fiscale du 15 mars 2012 5 G-2-12 précise cette exception. Cela concerne l’ensemble des auteurs d’œuvres de l’esprit mentionnées à l’article L. 122-2 du CPI et plus seulement la branche des écrivains et compositeurs. Les ayants droit, héritiers et légataires des auteurs ne sont pas concernés, tout comme les artistes-interprètes. Les auteurs d’œuvres dérivées prévues à l’article L. 112-3 du CPI bénéficient en revanche d’une tolérance fiscale leur permettant de bénéficier de cette règle). En conséquence, l’activité liée à ces revenus n’a pas à être déclarée à l’Urssaf et ces artistes auteurs n’obtiennent pas de numéro de SIREN. Toutefois, sur option expresse (procédure fixée dans la DB 5 G 421. L’option doit être notifiée au service des impôts sous forme de note écrite jointe, selon le cas, à la déclaration de résultats souscrite au titre des BNC (auteurs soumis au régime de la déclaration contrôlée) ou à la déclaration d’ensemble des revenus de l’année (auteurs soumis au régime déclaratif spécial). L’option est valable pour l’année au titre de laquelle elle est exercée et les deux années suivantes, et irrévocable durant cette période), ils peuvent demander aux services des impôts de relever du régime de droit commun des BNC.

Droits d’auteur déclarés par des tiers

Il s’agit des droits versés par les producteurs, les éditeurs, les sociétés d’auteurs telles que SACD, Sacem.

À noter, la compagnie (le producteur) qui passe un contrat de commande auprès d’un auteur est identifiée comme un tiers, mais ce n’est pas le cas d’une personne physique (par exemple un particulier qui achèterait une œuvre à un auteur plasticien).

Par exemple, un auteur d’œuvres chorégraphiques et dramatiques dont les revenus sont intégralement déclarés par des tiers et qui n’a pas opté, de manière expresse, pour le régime des BNC, se voit appliquer le régime des traitements et salaires et exerce son activité sans déclaration préalable à l’Urssa et sans numéro SIREN.

À l’inverse, un graphiste dont les revenus ne sont pas intégralement déclarés par des tiers ou qui aurait expressément opté pour une application du régime des BNC, se voit appliquer le régime des bénéfices non commerciaux, déclare son activité à l’Urssaf et détient un numéro SIREN à inscrire sur toutes ses factures ou notes de droits d’auteur.

Enfin, concernant la démarche à suivre auprès de l’Agessa ou de la Maison des artistes (cf. II), il convient de distinguer deux périodes :

- la première année d’activité, aucune démarche ne doit être accomplie par les artistes auteurs relevant de l’Agessa (seuls les diffuseurs des œuvres ont l’obligation de déclarer et de payer les cotisations). En revanche, les artistes auteurs relevant de la MDA doivent s’y inscrire par l’envoi d’une déclaration de début d’activité permettant l’attribution d’un numéro d’ordre ou identifiant personnel à indiquer sur les factures ou notes de droits d’auteur ;

- au 1er janvier de l’année qui suit la première année d’activité un examen des revenus de l’année précédente va déterminer si l’artiste auteur doit ou non être immatriculé en tant qu’affilié à la caisse de sécurité sociale dont il dépend.

Pour cela, les artistes auteurs, qu’ils relèvent de l’Agessa ou de la MDA, doivent remplir un dossier de demande d’affiliation auprès de la caisse dont ils dépendent.

Établissement d’une note de droit d’auteur

Trois modèles de notes de droits d’auteur sont proposés en annexe. Leurs différents éléments (cotisations, précompte, TVA) sont expliqués ci-dessous.

Cotisations sociales et contribution diffuseur

Le régime de sécurité sociale des artistes auteurs est financé par :

- les cotisations et contributions des artistes auteurs ;

- les contributions des diffuseurs.

Les obligations du diffuseur

Le mot diffuseur désigne de façon générique toute personne physique ou morale (éditeur, producteur de film ou de spectacle, organisateur d’exposition, agence de communication), quel que soit son statut (entrepreneur, société, association, y compris l’État, les établissements publics, les collectivités territoriales), qui procède à la diffusion, à la vente ou à l’exploitation (commerciale ou non) de l’œuvre de l’artiste. (art. L. 382-4 du Code de la sécurité sociale).

Tout diffuseur amené à rémunérer un auteur a l’obligation de s’identifier auprès de l’Agessa ou de la Maison des artistes, en remplissant un formulaire de déclaration d’existence.

Ainsi, cotisations et contributions sont obligatoirement dues à l’Agessa ou à la Maison des artistes, et ce dès le premier euro :

- que l’activité artistique soit exercée à titre principal ou à titre accessoire, de façon régulière ou occasionnelle ;

- quelle que soit la situation de la personne concernée au regard de la sécurité sociale (qu’elle soit fonctionnaire, agent des collectivités publiques, travailleur non salarié, étudiant, demandeur d’emploi, retraité…).

L’assiette de calcul et le versement des cotisations et contributions dépendent de la catégorie de revenus dans laquelle les droits d’auteur sont fiscalement déclarés :

- soit dans la catégorie des bénéfices non commerciaux (le bénéfice correspondant à la différence entre les recettes et les charges professionnelles) ;

- soit dans la catégorie traitements et salaires.

Le précompte

Les cotisations dues par les artistes auteurs sur leurs revenus sont normalement directement déduites du montant brut hors taxes des droits d’auteur par le diffuseur qui est en charge d’effectuer leur versement auprès de l’Agessa ou de la Maison des artistes : il s’agit du précompte, qui est donc un prélèvement à la source des cotisations sociales.

Le diffuseur a l’obligation de remettre à l’auteur un certificat de précompte qui vaut acquit (c’est-à-dire quittance) pour l’auteur des charges sociales précomptées.

Le précompte, lorsqu’il s’applique, concerne :

- les assurances sociales (maladie, maternité, invalidité-décès) ;

- la contribution sociale généralisée (CSG) ;

- la contribution pour le remboursement de la dette sociale (CRDS) ;

- la contribution auteur formation professionnelle (le droit à la formation professionnelle des artistes auteurs est reconnu par la loi de finances rectificative pour 2011 qui crée une contribution des artistes auteurs à la formation professionnelle continue ainsi qu’une contribution diffuseur – cf. art. L. 6331-65 à L. 6331-68 du Code du travail) ;

- la cotisation assurance vieillesse déplafonnée (dont une partie est prise en charge par l’État au titre des mesures de soutien au pouvoir d’achat des auteurs) ;

- la cotisation assurance vieillesse plafonnée (qui n’est plus précomptée depuis le 1er janvier 2020 car prise en charge par l’État au titre des mesures de soutien au pouvoir d’achat des auteurs).

L’assiette sociale de la cotisation assurance vieillesse plafonnée (prise en charge par l’État) est limitée à 41 136 € (plafond de la sécurité sociale en 2021). La cotisation est donc au maximum de 2 530 € au titre des revenus 2021 :

- si le montant des revenus artistiques dépasse ce plafond : le remboursement est automatique ;

- si le cumul des revenus artistiques et salariaux dépasse le plafond : l’artiste auteur doit cocher la case « je sollicite le recalcul et le remboursement de la cotisation vieillesse plafonnée » dans sa déclaration de revenus annuelle.

Les cotisations sont déduites du montant brut hors taxes des droits d’auteur.

La CSG et la CRDS sont calculées sur l’assiette abattue de 1,75 % (soit 98,25 % des revenus). Toutefois, lorsque la rémunération de l’auteur est supérieure à 4 fois le plafond annuel de la sécurité sociale, la CSG et la CRDS sont alors calculées sur 100 % des revenus pour la part supérieure à ce plafond.

Le résultat ainsi obtenu correspond au montant définitif de cotisations.

Lorsque l’artiste auteur relève du régime des traitements et salaires, les cotisations sont obligatoirement prélevées sous forme de précompte par le diffuseur, qui a la charge d’en effectuer le versement auprès de l’Urssaf.

Au deuxième trimestre 2020, l’artiste auteur devra corriger et valider sa déclaration préremplie sur la base des déclarations de ses diffuseurs, sur son espace personnel.

La dispense de précompte pour les auteurs relevant des BNC

À l’issue de leur première année d’activité, les auteurs qui déclarent leurs revenus artistiques dans la catégorie des BNC ont la possibilité d’obtenir une dispense de précompte, et ainsi d’éviter de faire des avances de cotisations supérieures aux montants réellement dus.

L’attestation annuelle S2062 « dispense de précompte » à présenter au diffuseur (joindre un copie de l’attestation à la note d’auteur) peut être obtenue sur dossier auprès de l’Agessa ou de la Maison des artistes.

Dans ce cas, les cotisations sociales de l’année N sont payées en N+1 et N+2. En effet, la déclaration des revenus artistiques de l’année N est réalisée au mois de mai de N+1 : les cotisations sociales sont donc appelées pendant les 4 trimestres suivants, de mai N+1 à avril N+2.

La contribution diffuseur

Lorsque une structure rémunère un artiste auteur, elle est assujettie au versement, auprès de l’Agessa ou de la Maison des artistes :

- d’une contribution sociale de 1 % du montant total de la rémunération hors taxes. Cette contribution participe au financement des charges d’assurances sociales et des prestations familiales ;

- d’une contribution de 0,10 % du montant total de la rémunération hors taxes au titre de la formation professionnelle de l’auteur.

Exceptions au précompte et aux contributions diffuseur :

- les rémunérations relevant de la Maison des artistes ne sont pas concernées par le précompte lorsqu’elles sont :

- versées par un particulier,

- rétrocédées à l’auteur par un confrère (honoraires),

- versées par un commerce d’art (galerie par exemple) qui, lui, acquitte la contribution sur le chiffre d’affaires annuel TTC ou sur les commissions annuelles TTC ;

- versées par une société résidant à l’étranger.

Les cas d’exonération de contributions diffuseur sont les mêmes car les personnes citées ci-dessus ne rentrent pas dans le cadre de la définition du « diffuseur » donnée par l’article L. 382-4 du Code de la sécurité sociale. Ces rémunérations restent cependant imposables et soumises à cotisations et contributions sociales : elles devront être déclarées par l’auteur à la Maison des artistes ;

- concernant les rémunérations relevant de l’Agessa, les cas d’exonération du précompte sont les suivants :

- les sommes versées aux héritiers d’un auteur décédé,

- les sommes versées à un auteur résidant fiscalement hors de France,

- les sociétés qui font l’acquisition d’œuvres auprès d’agences de presse, photographiques ou d’illustration.

Les cas d’exonération des contributions diffuseurs concernent quant à eux :

- les agences de presse, photographiques ou d’illustration ;

- les sommes versées au titre du droit de prêt réparti par la Sofia ;

- les sommes versées au titre du droit de reprographie réparti par le CFC.

Modalités de calcul des cotisations

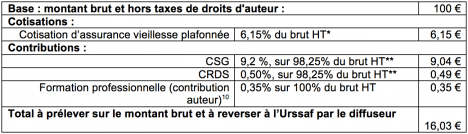

1 / Lorsque les revenus sont déclarés dans la catégorie des traitements et salaires (écrivains et compositeurs)

Précompte des cotisations versées par le diffuseur pour le compte de l’auteur :

(Également appelée CFPC : contribution à la formation professionnelle continue)

Lorsque la rémunération d’un auteur est supérieure à 4 fois le plafond de la sécurité sociale, la CSG et la CRDS doivent être calculées sur 100 % du revenu pour la part excédant ce plafond.

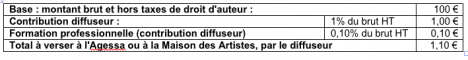

Contribution à acquitter par le diffuseur :

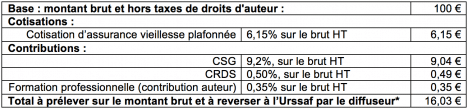

2 / Lorsque les revenus sont déclarés dans la catégorie des bénéfices non commerciaux

Précompte des cotisations versées par le diffuseur pour le compte de l’auteur (comme indiqué plus haut, l’auteur peut aussi obtenir une dispense de précompte à présenter au diffuseur. Dans ce cas aucun précompte ne sera effectué).

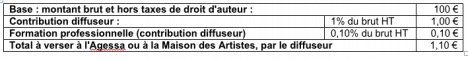

Contribution à acquitter par le diffuseur :

La TVA

Les sommes touchées par les artistes auteurs au titre de la cession des droits d’auteur (ou de la vente d’œuvres) sont soumises à la TVA, et bénéficient, depuis le 1er janvier 2014, du taux intermédiaire de 10 % (article 279 du CGI).

L’assiette de cette TVA pour les auteurs comprend l’ensemble des sommes qui leur reviennent, avant tout prélèvement effectué pour leur compte par les sociétés de perception et répartition de droits, les éditeurs ou les producteurs. Sur la note de droits d’auteur, la TVA lorsqu’elle s’applique se calcule donc sur le montant brut de la rémunération, avant application du précompte le cas échéant (cf. modèles en annexe).

Cela s’applique à tous les artistes auteurs, quel que soit le mode de déclaration de leurs revenus : le fait que les écrivains et compositeurs soient soumis à l’impôt sur le revenu dans la catégorie des traitements et salaires ne modifie en rien leur situation au regard de la TVA. Ils doivent donc effectuer une déclaration d’existence auprès de leur centre des impôts, de façon à pouvoir s’acquitter de leurs obligations au regard de la TVA (cf. ci-dessous), dès lors qu’ils ne bénéficient plus de la franchise en base et que les droits perçus ne sont pas soumis à la retenue de TVA.

La franchise en base

Les artistes auteurs peuvent être exonérés de TVA en application des règles de franchise en base.

Pour la cession de droits patrimoniaux (et la livraison d’œuvres) il y a franchise en base si :

- le chiffre d’affaires réalisé au cours de l’année précédente est inférieur à 44 500 € ;

- le chiffre d’affaires pour l’année en cours ne dépasse pas 54 700 €.

L’artiste bénéficiant de la franchise doit indiquer sur ses notes de droits d’auteur la mention « TVA non applicable, article 293 B-III du CGI ».

Autres prestations

Pour ses autres activités (notamment prestations de services ou prestations de publicité comme la cession par un auteur du droit d’utiliser son image), l’auteur peut bénéficier d’une franchise en base si pour ces opérations :

- le chiffre d’affaires réalisé au cours de l’année précédente est inférieur à 18 300 € ;

- le chiffre d’affaires pour l’année en cours ne dépasse pas 22 100 €.

L’artiste indiquera alors la mention « TVA non applicable, article 293 B-IV du CGI ».

Concernant les droits d’auteur versés par des éditeurs, sociétés de perception et producteurs, l’artiste auteur ne peut bénéficier de cette franchise en base que s’il a renoncé expressément à la retenue à la source de TVA (cf. ci-dessous). Cette renonciation est encadrée par la réglementation fiscale.

Retenue à la source de la TVA sur les droits d’auteur

Les éditeurs, sociétés de perception et répartition de droits et les producteurs (de phonogrammes, d’œuvres cinématographiques et audiovisuelles) qui versent des droits d’auteur, et dans la mesure où il sont eux-mêmes redevables de la TVA (cf. impots.gouv.fr, Documentation de base : DB3A1154/2oP), doivent retenir le montant de la TVA due par l’auteur et déclarer ce montant au Trésor public (article 285 bis du CGI). Le taux net de TVA est alors de 9,20 %, correspondant à un taux réduit de 10 %, moins une déduction forfaitaire de 0,80 %.

Exemple

Un producteur doit à un auteur établi en France métropolitaine des droits d’auteur d’un montant de 100 € HT. La TVA due sera de 9,20 % du montant brut :

- TVA à verser par le producteur au Trésor : 100 x 9,20 % = 9,20 € ;

- somme versée par le producteur à l’auteur : 110 – 9,20 = 100,80 €.

Cette retenue de TVA s’applique à tous les artistes auteurs, y compris ceux entrant dans le champ de la franchise (cf. ci-dessous).

Lorsqu’ils perçoivent des droits d’auteur soumis à la retenue la source, les auteurs émettent une note de droits d’auteur sans faire apparaître la TVA. Ils ne sont tenus à aucune obligation d’ordre comptable au titre de la TVA, ils n’ont qu’à conserver les relevés de droits que leur adressent les éditeurs, sociétés de perception et producteurs.

S’ils ne perçoivent que des droits soumis à retenue de TVA, ils sont dispensés de toute déclaration d’existence ou de cessation ainsi que des déclarations de chiffre d’affaires.

Cas des auteurs établis à l’étranger

Les droits qui leur sont versés ne sont jamais passibles de la retenue à la source.

Note de droits d’auteur – modèle indicatif 1

- commande ou cession de droits d’auteur (droits de reproduction ou de représentation) ;

- revenus déclarés dans la catégorie « traitements et salaires » (auteurs et compositeurs), application du précompte ;

- bénéfice de la franchise en base de TVA.

Note de droits d’auteur – modèle indicatif 2

- commande ou cession de droits d’auteur (droits de reproduction ou de représentation) ;

- revenus déclarés dans la catégorie « traitements et salaires » (auteurs et compositeurs), application du précompte ;

- bénéfice de la franchise en base de TVA.

Note de droits d’auteur – modèle indicatif 3

- commande ou cession de droits d’auteur (droits de reproduction ou de représentation) ;

- revenus déclarés dans la catégorie « traitements et salaires » (auteurs et compositeurs), application du précompte ;

- bénéfice de la franchise en base de TVA.